Atuação conjunta da PGFN, Receita Federal e Polícia Federal mira fraudes fiscais no setor da indústria plástica

A PGFN4, em conjunto com a Receita Federal, recuperou mais de R$1,5 bilhão de tributos e multas, durante a operação Modulus Fictum. Em 29 de fevereiro, como parte da operação, foram cumpridos 23 mandados de busca e apreensão expedidos pela Justiça Federal de Blumenau em 10 municípios do estado de São Paulo e em um município do Vale do Itajaí, em Santa Catarina.

O termo Modulus Fictum significa falso módulo, nome dado à operação em virtude das empresas investigadas, que se especializaram em fraudes no setor de moldes plásticos.

A operação, integralmente deflagrada no âmbito cível, foi iniciada judicialmente em 2021 com objetivo de dar a correta instrução do processo administrativo fiscal de lançamento tributário, após a percepção, pelo órgão de fiscalização, da ampla utilização de estrutura de “noteiras” e “laranjas” para a prática de fraudes fiscais no setor de plásticos PET e resinas plásticas nos Estados de Santa Catarina e São Paulo.

Com atuação protagonista do Núcleo de Combate à Fraude Fiscal Estruturada e do Núcleo de Ações Relevantes de Cobrança e Contencioso da PGFN4, a operação originou-se na Equipe Regional de Fiscalização de Combate à Fraude da Superintendência da Receita Federal na 9ª Região.

Sobre o processo

Como ato judicial inaugural foi protocolada ação de produção antecipada de provas ajuizada perante a 2ª Vara Federal de Blumenau (SC). O escopo desta 1ª ação era a obtenção da quebra do sigilo bancário de determinadas pessoas naturais e jurídicas, as quais foram identificadas pelos auditores-fiscais, em investigação ainda preliminar. A ação também continha questão de diferimento do contraditório, de forma que a citação fosse postergada para noventa dias após a recepção dos documentos bancários. Embora obtida a decisão liminar, houve determinação de citação imediata dos réus, o que foi objeto de imediato agravo de instrumento. A liminar recursal foi deferida e, após, mantida no julgamento colegiado.

Nos autos originários, malgrado diversas denúncias desta procuradoria sobre o descumprimento das ordens de quebra por determinadas instituições bancárias, o magistrado de 1o grau novamente determinou a citação após os decorridos 90 dias contados da decisão do TRF4, o que motivou novo agravo de instrumento e novos provimentos liminar e definitivo, de forma que restou clara a fluência do prazo apenas após a entrega de todos os documentos bancários requeridos.

Uma vez confirmada a apresentação do último documento bancário e feitas as análises pela Receita Federal, observou-se, a partir de um direcionamento já mais claro por aquelas provas, a necessidade de aprofundar a investigação, de forma que foi ajuizada nova ação de produção antecipada de provas. Naquele momento, o objetivo era a busca e apreensão e a quebra do sigilo telemático dos réus. Requereu-se, também, a distribuição por dependência da 1a ação e a manutenção do diferimento do contraditório em ambos os feitos, concertando-se os atos processuais para que a citação ocorresse no mesmo momento em que cumpridas as diligências materiais. A liminar foi integralmente indeferida.

Já o recurso de agravo de instrumento teve sua liminar deferida parcialmente, unicamente para diferir o contraditório de momento. Porém, no julgamento colegiado, tornou-se vencedor o voto-divergente, pelo qual foram autorizadas as medidas de busca e apreensão, mantendo-se, porém, vedada a quebra do sigilo telemático.

Quando do manejo dos recursos especial e extraordinário, pediu-se junto ao Tribunal a quo a concessão do efeito suspensivo aos recursos extremos, para que fosse determinada de imediato a quebra de sigilo telemático, afinal ocorreria brevemente a busca e apreensão ou, subsidiariamente, a quebra do sigilo telemático com a preservação da prova sem o exame da administração tributária, até a seguinte decisão definitiva pelas instâncias superiores. Esse último pedido restou acolhido.

Feitos os ajustes necessários no 1º grau, foram determinados os atos requeridos, que contaram com o apoio da Polícia Federal (unicamente para fins de segurança das equipes), sendo as medidas de busca e apreensão realizadas diretamente pelos servidores da Receita Federal. Foram, também, expedidas 20 cartas precatórias em diversas subseções judiciárias do estado de São Paulo para que fossem citados os réus e acompanhadas as medidas por oficiais de justiça.

Entenda a fraude

A investigação revelou que o grupo atuava por meio da criação de dezenas de empresas fictícias, em nome de laranjas, para oferecer serviço de simulação de operações comerciais para empresas do setor de plásticos, visando reduzir ilegalmente os tributos devidos por essas empresas.

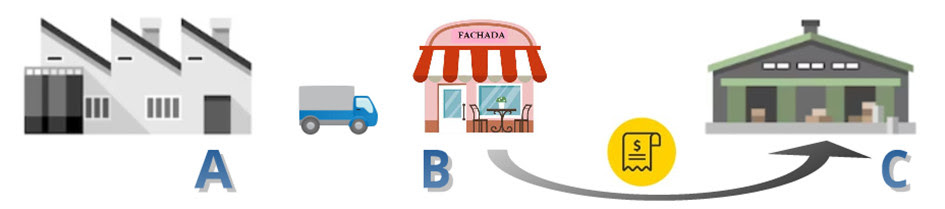

Omissão de Vendas: forma utilizada quando uma empresa queria ocultar suas vendas para omitir receita. A empresa “A” vendia as mercadorias para “C”, mas quem emitia as notas fiscais de venda era a empresa “B” (empresa de fachada do esquema) e entregava as mercadorias na empresa “C”.

- .

Omissão de Compras: nos casos em que uma empresa queria ocultar suas compras para dificultar que o fisco estimasse sua produção e identificasse a sonegação, a nota fiscal do fornecedor tinha como destinatária uma “noteira” do esquema. A empresa “A” emitia a nota fiscal para a empresa “B” (empresa noteira do esquema), a qual entregava as mercadorias na empresa “C”.

- .

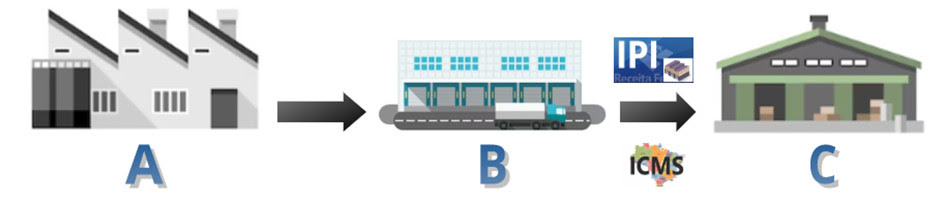

Simulação de Intermediação e/ou Industrialização: uma das fraudes mais comuns era a simulação de intermediação quando, ao invés da empresa “A” real emitir a nota de venda interestadual para a empresa “C”, também real, a empresa “A” emitia a nota de venda interestadual para uma “noteira” (empresa “B”) que, por sua vez, emitia nota de venda para a empresa “C”, que estava na mesma Unidade da Federação, gerando créditos fictícios de ICMS. Uma variação mais sofisticada incluía a mudança da descrição do produto vendido, simulando industrialização. Nesse caso também eram gerados créditos fictícios de IPI.

por Receita Federal

0 comentários